Mới đây, công ty chứng khoán Bản Việt (VCSC) đưa ra khuyến nghị mua đối với DXS với giá mục tiêu 41.000 đồng/cp, tăng 43,86% so với mức giá đóng cửa phiên giao dịch cuối cùng trên HNX là 28.500 đồng/cp.

DXS – Dat Xanh Service có gì đặc biệt?

Hôm nay (6/9/2021), CTCP Dịch vụ Bất động sản Đất Xanh (DXS) – tân binh bất động sản trên sàn chứng khoán với vốn hoá 10.208 tỷ đồng chính thức giao dịch ngày đầu tiên trên sàn HOSE. Đồng thời, đây cũng là công ty thành viên của Tập đoàn Đất Xanh (DXG) – Công ty hàng đầu ngành dịch vụ môi giới bất động sản Việt Nam. Sau khi thực hiện IPO vào tháng 4/2021, cơ cấu cổ đông DXS bao gồm 60,33% do DXG sở hữu, cổ đông nước ngoài sở hữu 18% và còn lại là các cổ đông khác.

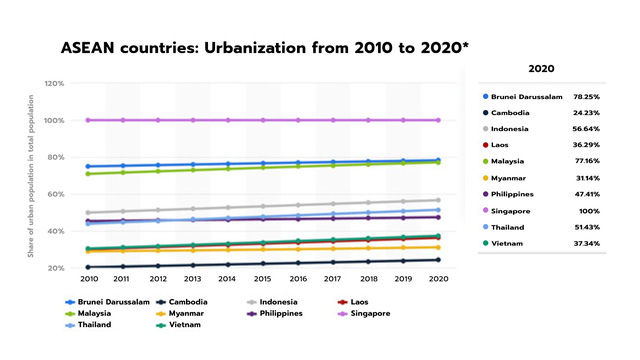

Nếu xét trên vốn hóa của Top 100 doanh nghiệp niêm yết trên thị trường (sàn HOSE và HNX), sẽ thấy rằng, thị trường chứng khoán Việt Nam như “một động cơ hai ngựa”. Trong đó, vốn hóa của hai ngành ngân hàng và BĐS đã chiếm 55,94% (riêng BĐS chiếm 21,39%), một tỷ lệ khó có ở bất kì thị trường chứng khoán nào. Cũng là bài toán đó, áp dụng với các nước trong khu vực, tỷ trọng ngành BĐS hoàn toàn có sự đối lập với Việt Nam, như Indonesia chỉ chiếm 1,95%, Malaysia 3,81%, Thái Lan 3,98%. Sự khác biệt này sinh ra từ tỷ lệ đô thị hóa (thước đo tiềm năng tăng trưởng của ngành BĐS) của các khu vực khác nhau.

Tỷ lệ đô thị hóa của Việt Nam còn khá thấp so với khu vực.

Trong khu vực ASEAN, tỷ lệ đô thị hóa của Việt Nam còn khá thấp (37,34%), cho thấy rằng nhu cầu về mặt nhà ở và cơ sở hạ tầng đang rất cao, dẫn đến dư địa phát triển của ngành BĐS trong nước còn nhiều, tạo nên lợi thế cho các công ty BĐS chủ đầu tư, cũng như cả doanh nghiệp mô hình môi giới bất động sản (DXS). Vậy nếu như, tỷ lệ đô thị hóa Việt Nam chạm ngưỡng trung bình thì ngành BĐS không còn lợi thế? Không hẳn vậy, đến lúc đó hình thái ngành BĐS sẽ chuyển sang xu hướng mua đi bán lại các sản phẩm thứ cấp, thay vì tập trung vào xây dựng các sản phẩm bán mới vì quỹ đất đã bị hạn hẹp lại. Điều này cho thấy rằng, mô hình của DXS rất có tính thời đại, trong giai đoạn này, khi chu kì đang có lợi cho các dự án sản phẩm sơ cấp, DXS tập trung khá nhiều cho nghiệp vụ môi giới toàn diện, sau đó hoàn chỉnh hệ sinh thái độc đáo để đón đầu mảng môi giới thứ cấp (mua đi bán lại).

Chiến lược xuyên suốt của DXS vẫn là củng cố vị trí số 1 mảng môi giới BĐS. Giai đoạn đầu, DXS đặt mục tiêu mở rộng mảng môi giới BĐS thứ cấp và tập trung phát triển nền tảng công nghệ BĐS (PropTech) để trở thành đơn vị môi giới toàn diện và tối ưu hóa tất cả các dịch vụ. Toàn bộ các chiến lược này được xây dựng trên hệ sinh thái tích hợp, đa nền tảng, ứng dụng giữa kinh nghiệm thực chiến của hệ thống DXS trên toàn quốc và công nghệ tiên tiến.

Sau đó, DXS sẽ tận dụng dữ liệu khổng lồ đã tích lũy nhiều năm về nguồn hàng sơ cấp, giai đoạn tiếp theo sẽ tập trung mở rộng mảng môi giới thứ cấp; phát triển mảng dịch vụ có thu phí, đồng thời thúc đẩy mạnh hơn chiến lược số hóa, đầu tư phát triển ứng dụng công nghệ để nâng cao khả năng cạnh tranh (nổi bật là ứng dụng nền tảng công nghệ Real Agent – đẩy nhanh quá trình xử lý hồ sơ và giao dịch); nền tảng công nghệ tài chính FINA để nộp hồ sơ vay và được duyệt vay online, cũng sẽ ra mắt nền tảng FINA Insuarance – sản phẩm bảo hiểm tài sản và con người.

VCSC đưa ra khuyến nghị Upsize 43,86% cho DXS

Mới đây, công ty chứng khoán Bản Việt (VCSC) đưa ra khuyến nghị Mua đối với DXS với giá mục tiêu 41.000 đồng/cp, tăng 43,86% so với mức giá đóng cửa phiên giao dịch cuối cùng trên HNX là 28.500 đồng/cp.

Khuyến nghị này được đưa ra dựa trên dự báo lợi nhuận sau thuế thuộc cổ đông Công ty mẹ 2021 của DXS là 1.100 tỷ đồng, tăng 30% so với năm 2020 do làn sóng dịch Covid-19 thứ tư kéo dài khiến các đợt mở bán tạm thời bị trì hoãn và nhu cầu BĐS đầu tư tại khu vực lân cận TP.HCM giảm. Trong khi đó, VCSC kỳ vọng thị trường miền Bắc vẫn hoạt động ổn định và DXS sẽ tăng tốc ghi nhận lợi nhuận trong nửa cuối năm 2021 với lượng backlog công ty đã ký kết hiện tại.

VCSC dự báo tốc độ tăng trưởng kép (CAGR) EPS đạt 20% trong giai đoạn 2020-2023, chủ yếu được thúc đẩy bởi mức tăng trưởng dự kiến của mảng dịch vụ môi giới sơ cấp và việc mở rộng mạng lưới môi giới của DXS sang các thị trường mới.

Theo VCSC, DXS đang giao dịch tại P/E năm 2021/2022 là 9,0/6,8 lần (dựa theo dự báo của VCSC) – thấp hơn P/E trượt trung bình 1 năm của các công ty cùng ngành trong khu vực là 13,0 lần – có vẻ hấp dẫn do lợi thế cạnh tranh trong nước mạnh mẽ của DXS và triển vọng tăng trưởng tích cực trong 3 năm tiếp theo.

6 tháng đầu 2021, DXS ghi nhận doanh thu thuần đạt gần 2.127,8 tỷ đồng, tăng 125% so với cùng kỳ; lợi nhuận sau thuế đạt 653,6 tỷ đồng, tăng 98%. Trong cơ cấu doanh thu, mảng môi giới BĐS là 1.815 tỷ đồng, cùng biên lợi nhuận gộp trong 6 tháng là 65%. Đây là kết quả khá tích cực với một công ty ngành dịch vụ BĐS trong mùa Covid-19, đồng thời kết quả kinh doanh tạo nên sự tích cực cho khuyến nghị upsize khá cao của Bản Việt đưa ra.

Theo CafeF

Comments are closed.